Pensioen voor je werknemers. Goed geregeld.

Een modern pensioen voor je werknemers

het Vive pensioen werkt als volgt.

Pensioen regelen voor werknemers is verplicht voor sommige branches met een cao, maar lang niet voor iedereen. Werk jij in een sector waar pensioen niet geregeld is? Dan heb je als werkgever de vrijheid om het zélf goed te doen. Met Vive geef jij je team een pensioenregeling die past bij het moderne werk. Geen verplicht collectief, maar een flexibele, individuele pensioenrekening.

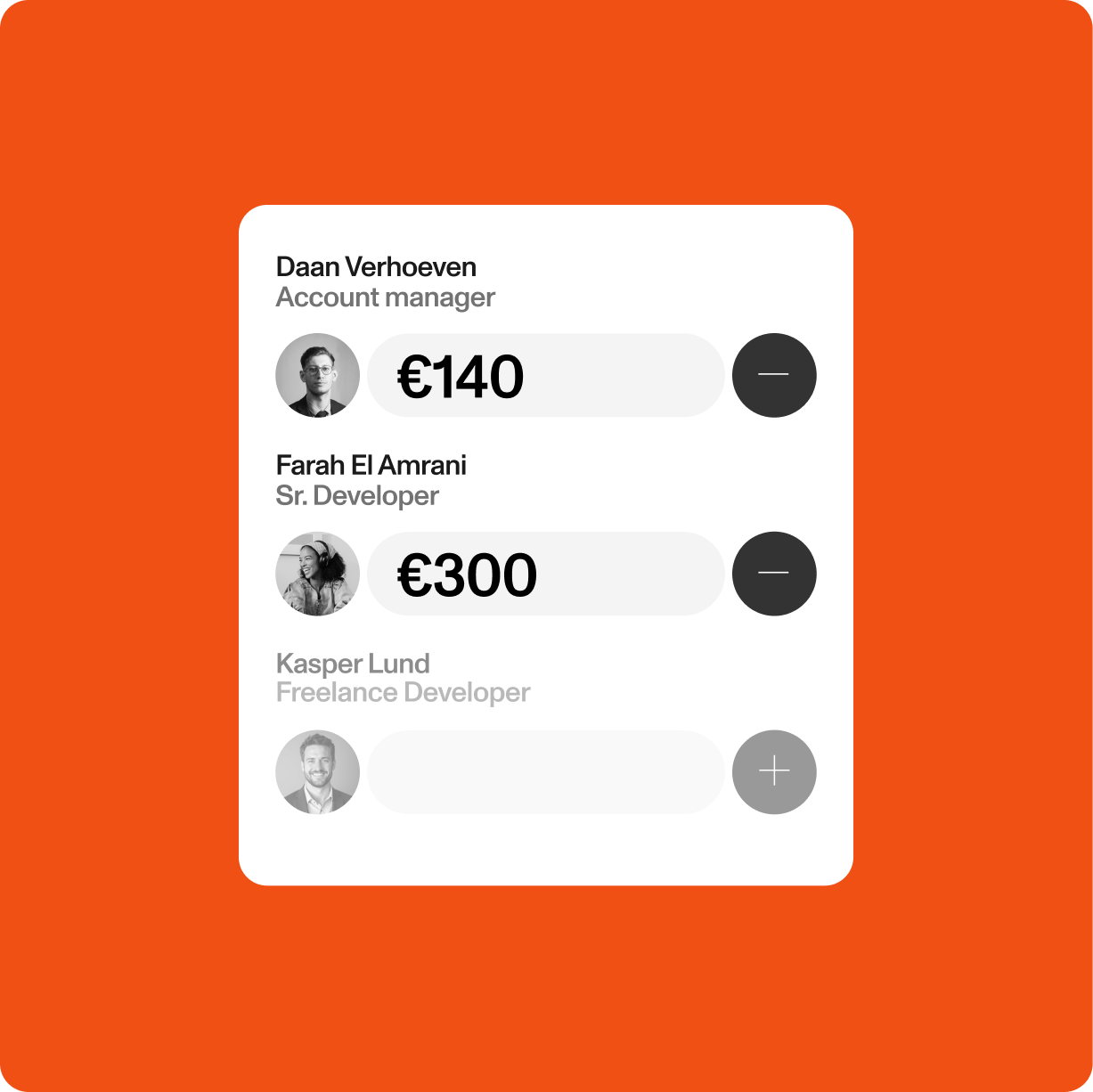

We starten met een intake

We brengen je wensen in kaart en bepalen wie er meedoet en wat je voor wie wilt bijdragen. Zodra de samenwerkingsovereenkomst is getekend, gaan we aan de slag.

Onboarding van je medewerkers

We organiseren een onboarding: digitaal of op locatie. Je team krijgt uitleg, toegang tot de app en begeleiding van een persoonlijke customer succesmanager.

Je bent live

Na de onboarding zijn alle accounts actief en heb jij overzicht in de app. Je kiest per maand wie je sponsort en hoeveel je inlegt. Je deelt de hele regeling naar eigen inzicht in. Zo bouwen medewerkers pensioen op met volledig inzicht.

Waarom je als werkgever kiest voor Vive

Een goede pensioenregeling biedt niet alleen zekerheid voor later, maar versterkt ook je positie als werkgever. Steeds meer werkgevers ontdekken dat pensioen regelen voor werknemers een slimme stap is.

Licensed

Vive is een beleggingsonderneming. Onder toezicht van De Nederlandsche Bank en Autoriteit Financiële Markten.

Eenvoudig en modern

Pensioen regelen zonder gedoe. Je zet het flexibel op, bepaalt zelf je bijdragen en voor wie. Alles digitaal geregeld en met onze app heb je altijd helder overzicht.

Beweegt mee

Het pensioen groeit mee met je werknemers. Of ze nu van baan wisselen, zelfstandig worden of even een pauze nemen. De pensioenrekening blijft gewoon van hen, zonder extra gedoe.

Interesse in onze oplossing? Kom in contact

Technologie die werkgevers en werknemers begrijpen

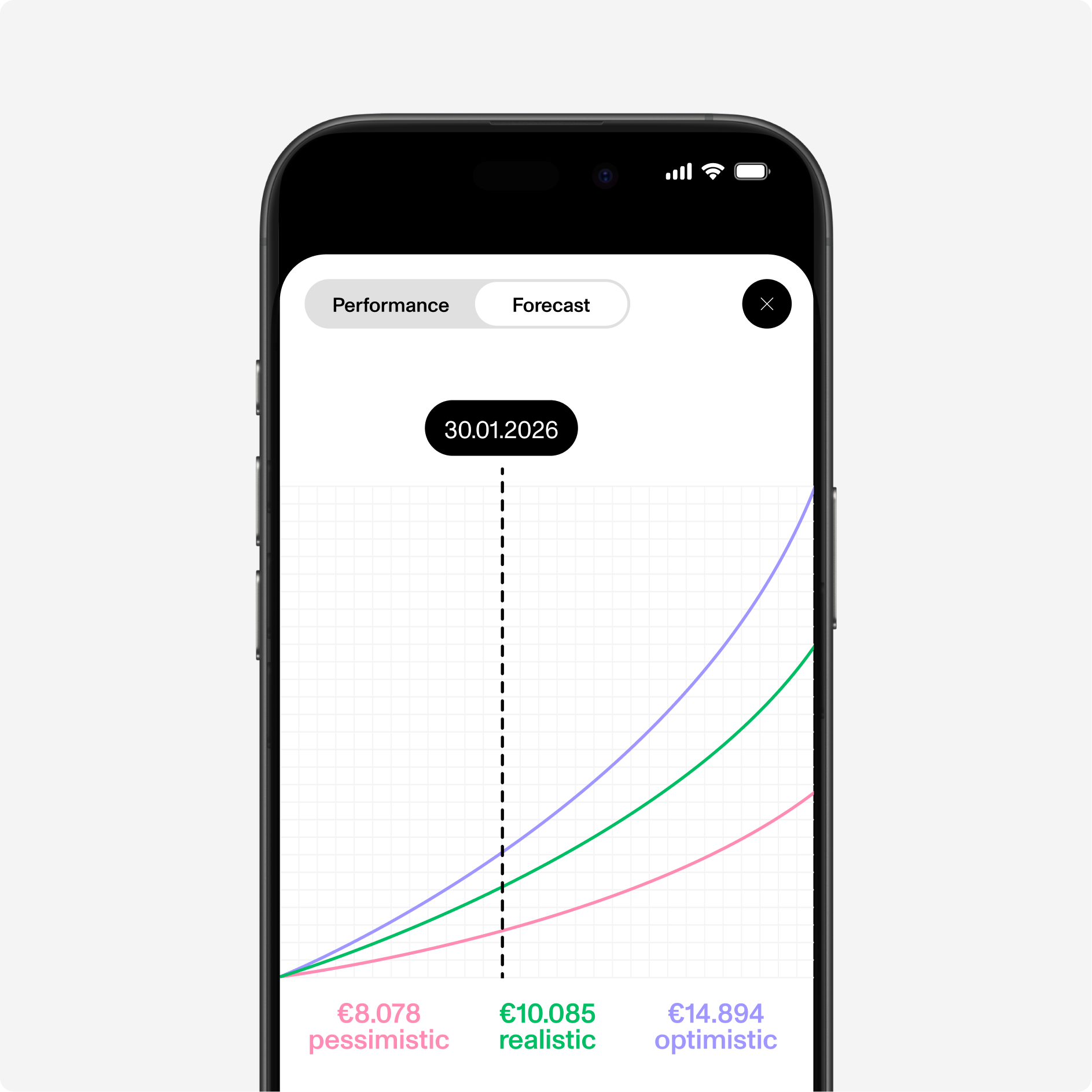

Geavanceerde tools, simpel te gebruiken. Vive heeft een financieel model gebouwd dat duizenden beleggingsscenario's berekend om de perfecte strategie voor ieders pensioendoelen te vinden.

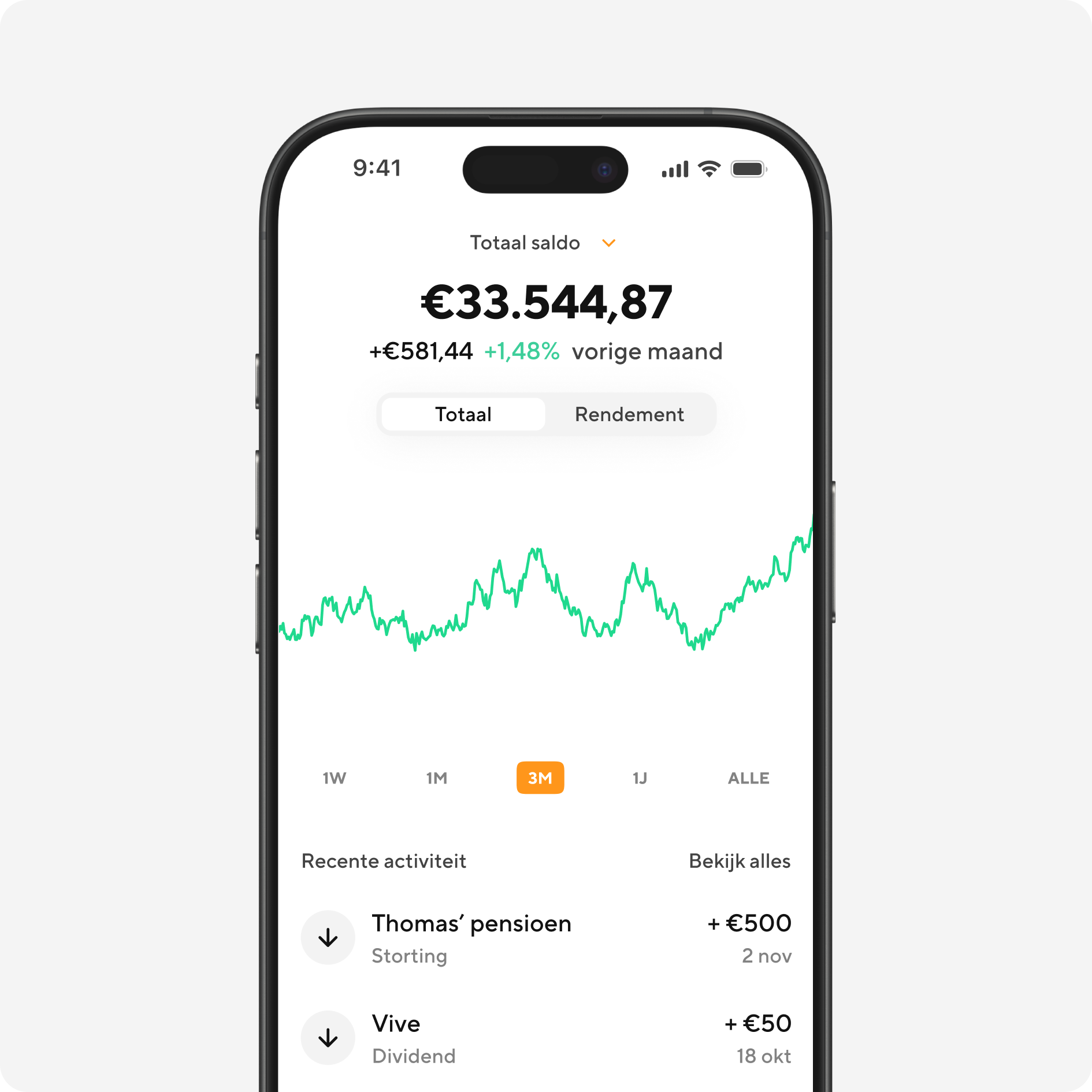

Helder inzicht voor iedereen

Elk persoon heeft bij Vive zijn eigen beleggingsstrategie. Hier hoort ook een persoonlijk overzicht bij.

Met één blik zie je hoeveel je hebt opgebouwd, wat er maandelijks binnenkomt en waar je naartoe werkt. Alles realtime, altijd up-to-date.

Een simpele app

Met één simpele app houd je al je beleggingen overzichtelijk bij. Zie direct jouw totale inleg, de pensioenprognose op basis van jouw leven, je huidige én toekomstige stortingen, en beleg net zo makkelijk voor andere doelen.

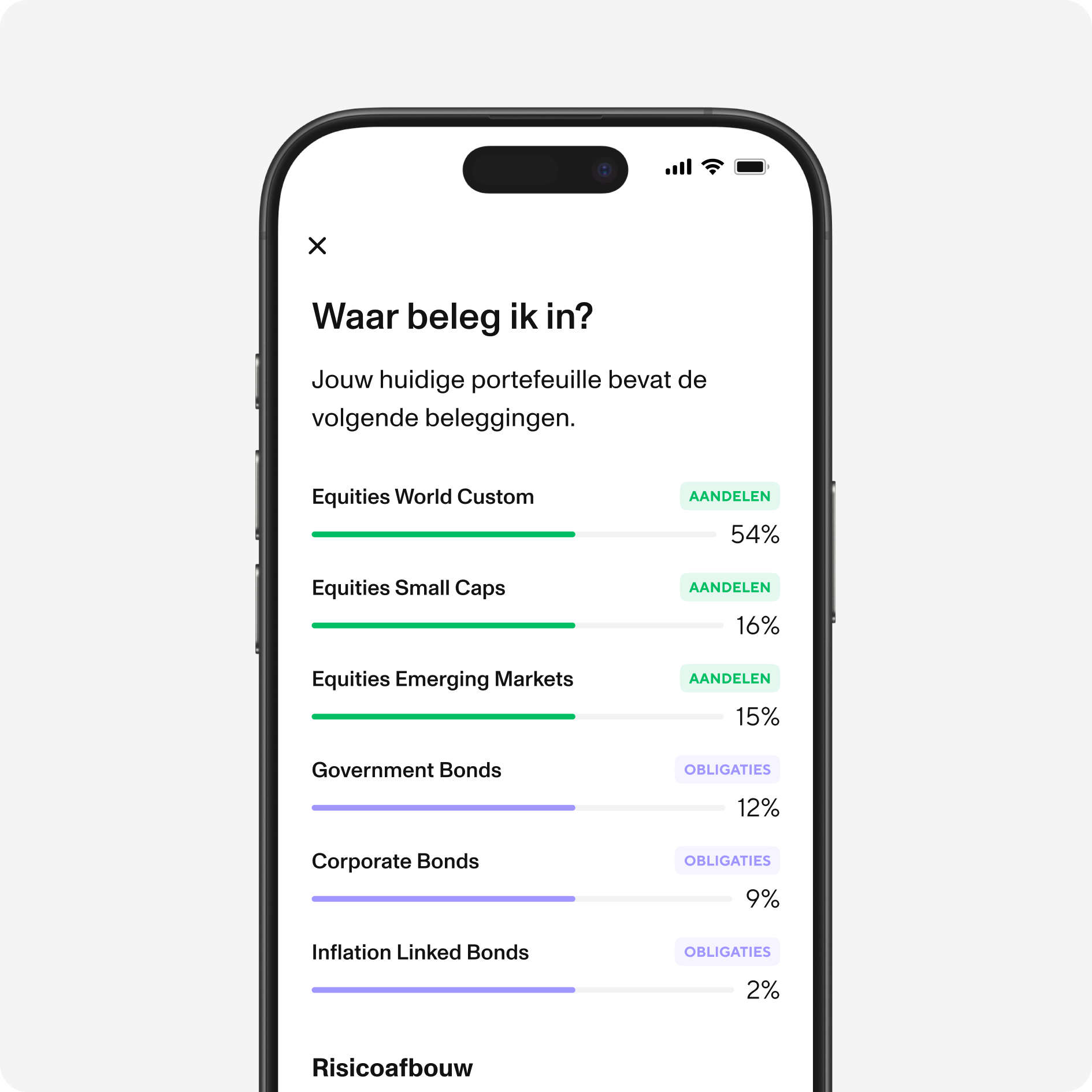

Invested worldwide

Bij Vive is je geld wereldwijd en geheel veilig belegd.

Vive belegd wereldwijd. Zo spreiden we jouw risico's voor eventuele schommelingen op de markt.

We kiezen alleen voor betrouwbare partijen en investeringen die voldoen aan onze ESG-waarderingen.

Alles wordt zorgvuldig bewaakt en professioneel beheerd zodat elk persoon met een gerust hart kan beleggen voor later.

Meer weten over onze pensioenregeling?

In onze brochure lees je precies hoe de pensioenregeling van Vive werkt: duidelijk, overzichtelijk en zonder gedoe.

Hoe je pensioen via Vive volledig in één app regelt

Hoe eenvoudig en snel ons onboardingproces werkt

Hoe we een scherpe prijs bieden - zonder verborgen kosten

Het pensioen gemaakt voor de toekomst van jou en je team.

Vive brengt alles samen. Van strategie tot uitvoering. Van dashboard tot actie. Alles op één plek, in jouw hand.

Bekijk hoe onze app werkt

Jouw werknemers, een goed pensioen.

€7.50 p.m.

0.35% p.j. vermogensbeheerkosten en €7.50 p.m. voor service en support.

maak een afspraak

Klaar voor een moderne oplossing voor pensioen of vermogen? Maak vrijblijvend kennis met Vive en ontdek wat kan - voor jouw organisatie.

Complex pensioen, simpel uitgelegd - weet direct waar je staat

Persoonlijk gesprek voor jouw situatie en die van je werkenemers

In 30 minuten meer duidelijkheid dan uren googlen

Alle ruimte voor vragen aan onze ervaren pensioenexperts

Frequently Asked Questions

Alles wat je nodig hebt. In één app. Op één plek. Alle doelen en strategieën, altijd bij de hand.

Wat als ik van werkgever wissel of zelfstandige wordt?

Als je van werkgever wisselt of ZZP'er wordt kun je gewoon Vive's pensioenregeling behouden, het is immers jouw persoonlijke pensioenpotje. Jouw abonnement veranderd wel. Hoe je abonnement veranderd is afhankelijk van je werk situatie, neem gerust contact met ons op om hierover meer informatie te verkrijgen.

Is bedrijfspensioen verplicht?

Nee, een bedrijfspensioen is niet voor iedereen verplicht. Alleen als je onder een verplichte pensioenregeling valt via een cao of beroepspensioenfonds, ben je verplicht om deel te nemen. In andere gevallen kun je het bedrijfspensioen juist flexibel en vrijwillig invullen, zoals via Vive.

Hoe werkt het sponsoren van pensioen accounts?

Het sponsoren van pensioen voor werknemers kan geheel vrijblijvend gedaan worden. Het houdt in dat je als werkgever een deel van de kosten voor de Vive service en app op jouw bedrijf neemt. Dit zijn de standaard kosten. De beheervergoeding (AuM, Assets Under Management) betalen werknemers zelf.

Let op

Beleggen kent risico's

Investing offers opportunities, but you can lose (part of) your deposit. It is therefore wise to understand the risks involved beforehand. More information about this can be found in the Investment Policy. Vive is a licensed asset manager.