Pensioenopbouw voor DGA's en ondernemers

Zo regel je pensioen.

Pensioen was altijd een lastig vraagstuk. Nu niet meer.

Met Vive ga je van geen pensioen naar een plan dat meebeweegt

met jouw leven als ondernemer. Geen lastige regels,

lange contracten, of boekdelen aan clausules.

Gewoon simpel en goed geregeld.

Wij bekijken jouw situatie

Directeur of eigenaar? We kijken naar je persoonlijke situatie en maken een inschatting van wat er allemaal mogelijk is.

Je krijgt een persoonlijke strategie

Een strategie die aanpast aan jouw realiteit. Goed jaar? Leg meer in. Minder omzet? Pas tijdelijk aan. Je zit niet vast aan starre regels voor inleg, maar kan het flexibel insteken, waar en wanneer jij wilt.

Je pensioen groeit automatisch

Professioneel beheerd, automatisch geoptimaliseerd. Terwijl jij onderneemt, zorgen wij dat je pensioen slim groeit.

Waarom is Vive perfect voor ondernemers

Een pensioenoplossing die meebeweegt met hoe ondernemers denken, werken en leven.

Tax benefit

Elke euro pensioeninleg scheelt je direct belasting, het opgebouwde geld is vermogensbelasting vrij en je krijgt een gedeelte van de inleg terug, drie keer voordeel.

Onafhankelijk

Of je nu DGA of ondernemer bent - jouw pensioen blijft van jou. Ook als je situatie veranderd. Het opgebouwde pensioen is persoonsgebonden.

Zelf geregeld

Als ondernemer regel je alles zelf, waarom zou je pensioen anders zijn? Geen ingewikkelde cao-regelingen of ondoorzichtige fondsen. Gewoon helder, simpel en volledig onder jouw controle.

Interesse in onze oplossing? Kom in contact

Technologie die ondernemers begrijpt

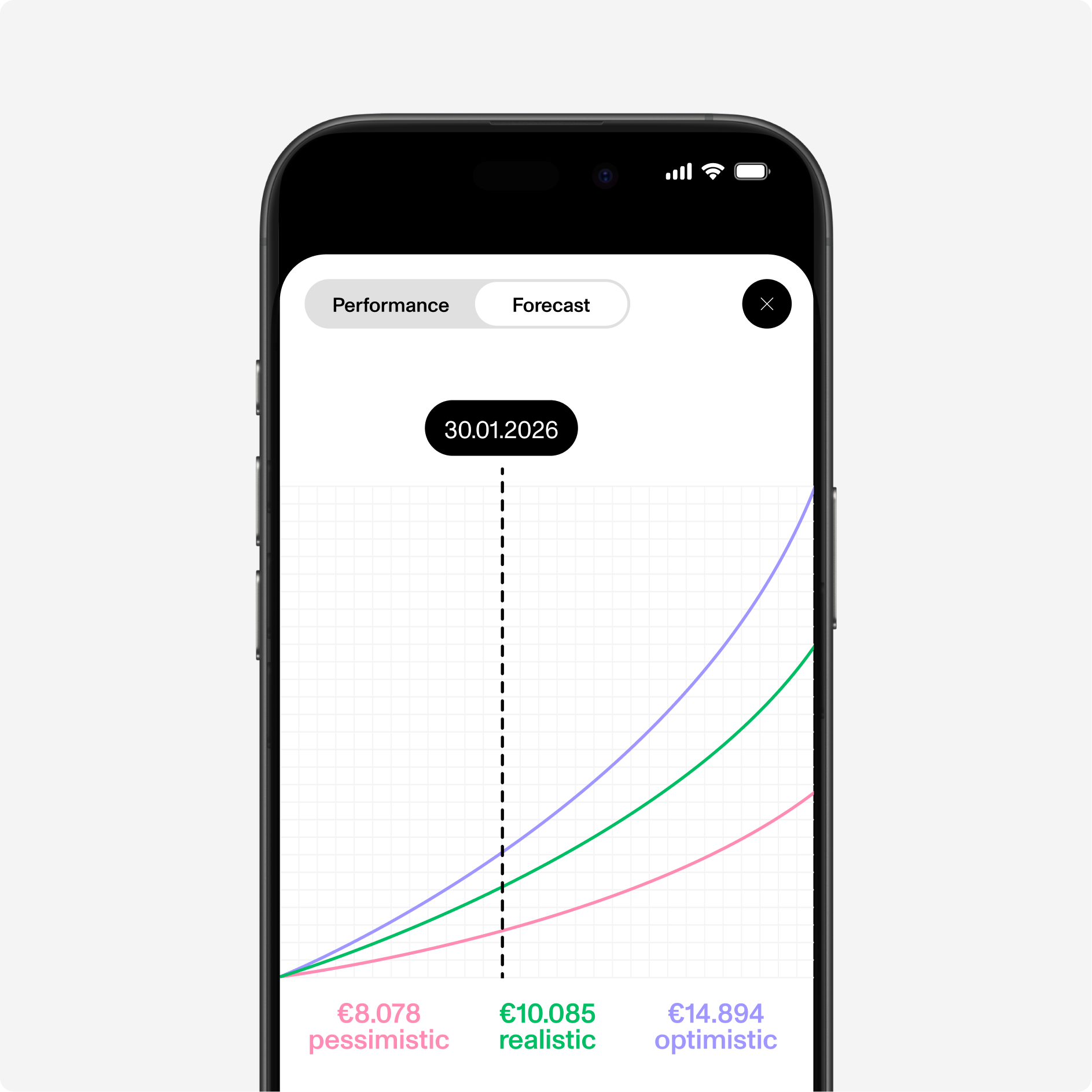

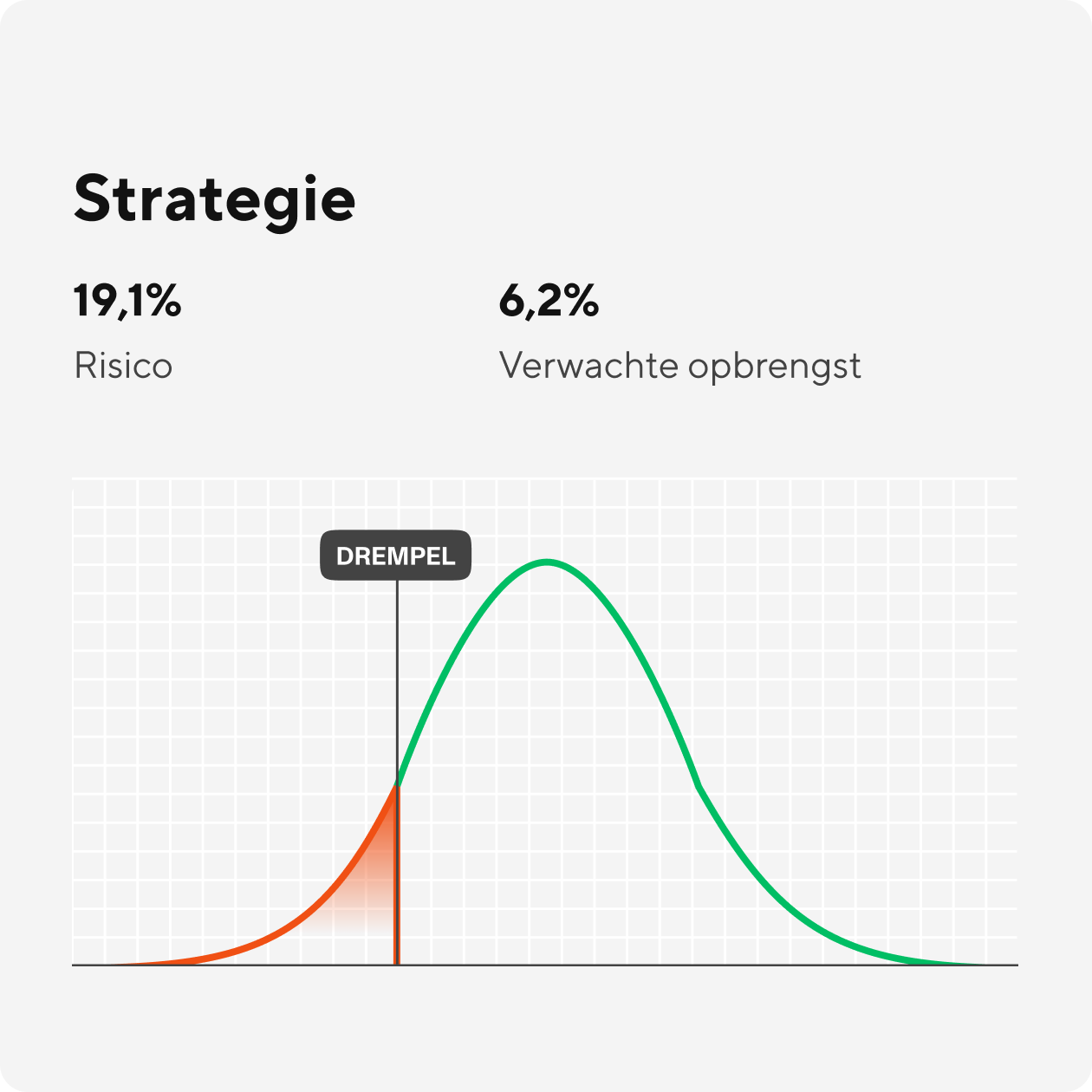

Geavanceerde tools, ondernemersvriendelijk. Vive heeft een financieel model gebouwd dat duizenden beleggingsscenario's berekend om de perfecte strategie voor jouw ondernemersdoelen te vinden.

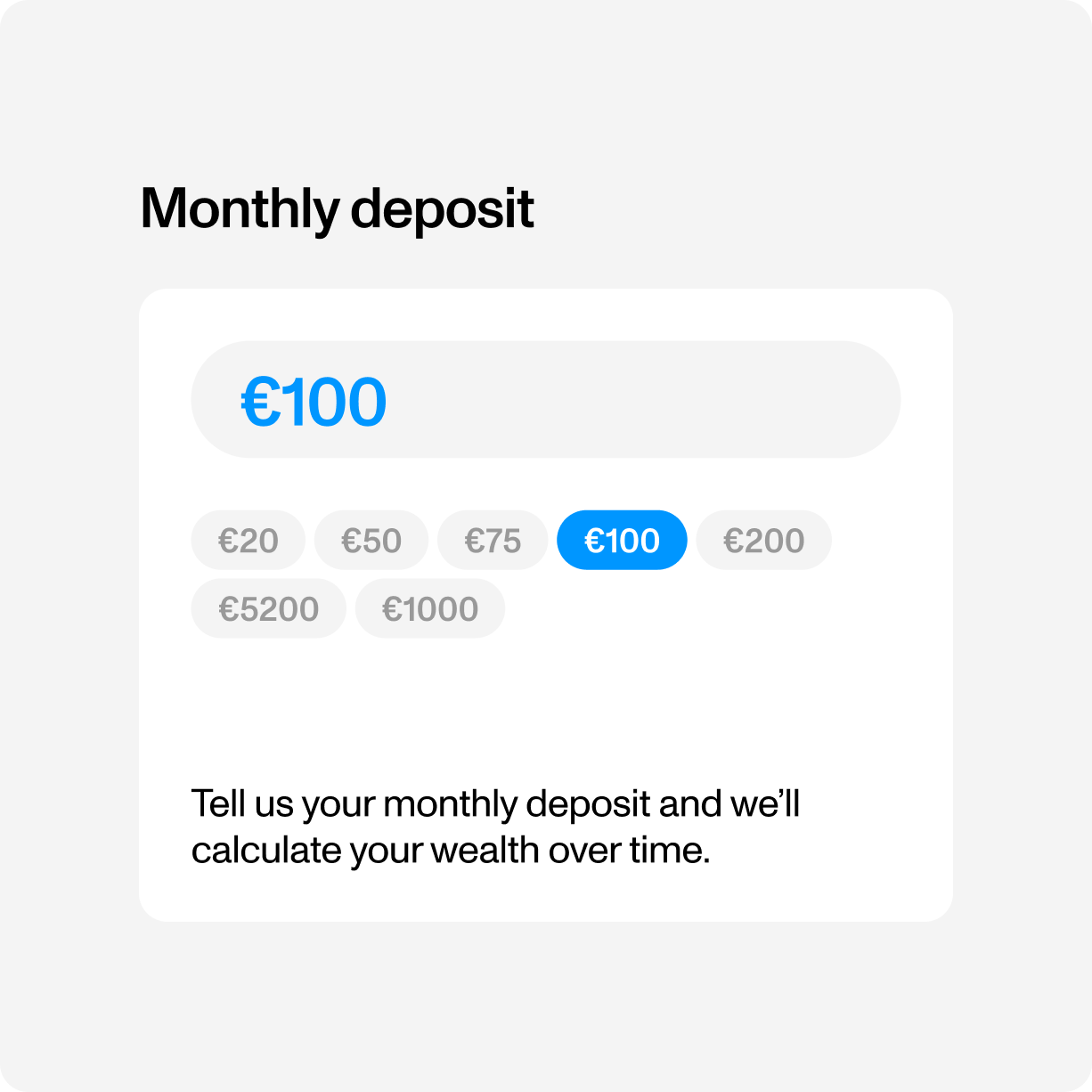

Forecasting voor later

Voor elk plan bouwen we een strategie die past bij je inleg, risicoprofiel en horizon. Daarmee kunnen we verwachtingen geven over de uiteindelijke waarde van je beleggingen. Zo snap je gemakkelijk wat sneller of juist rustiger groeien betekent. Ook kun je bijsturen wanneer je dat wilt.

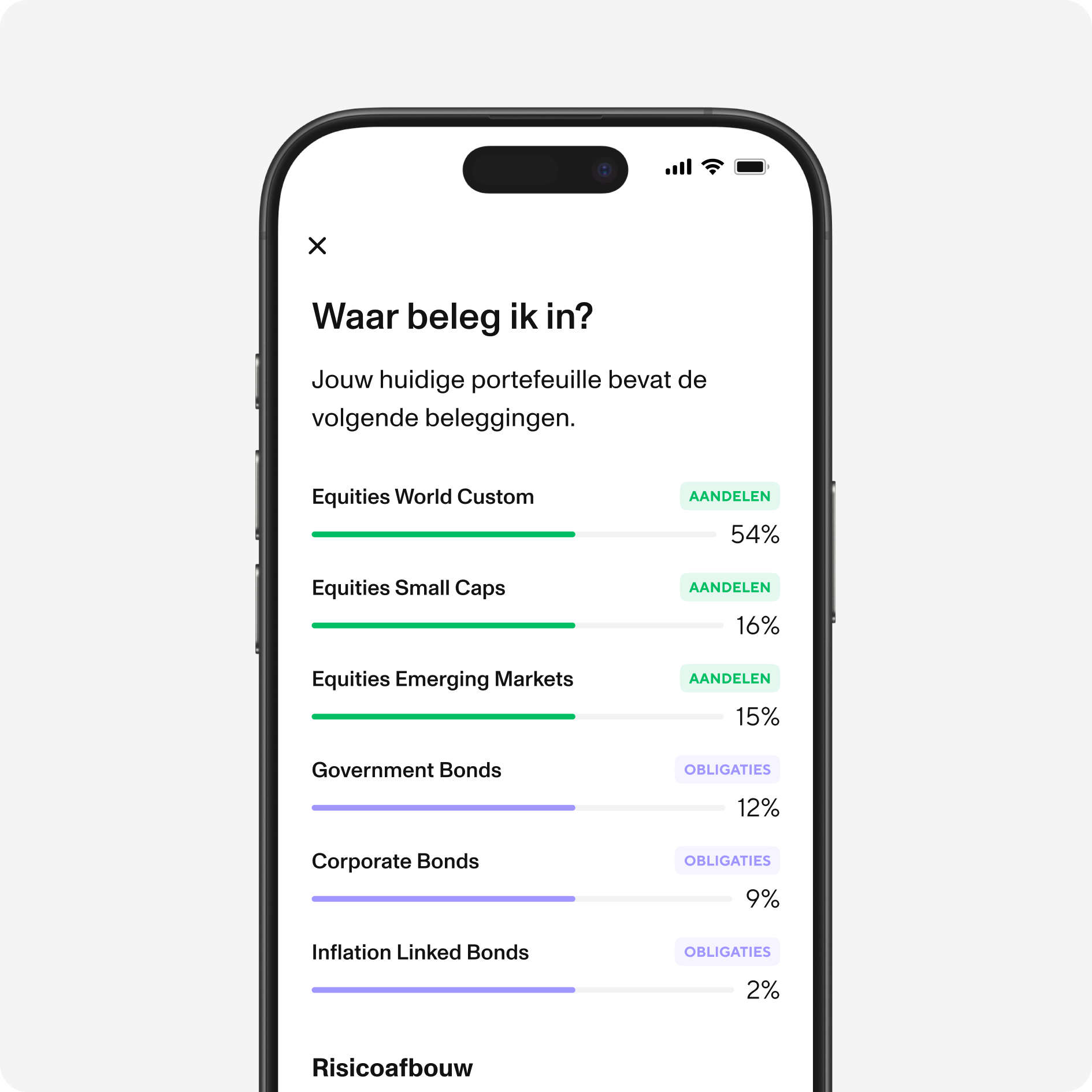

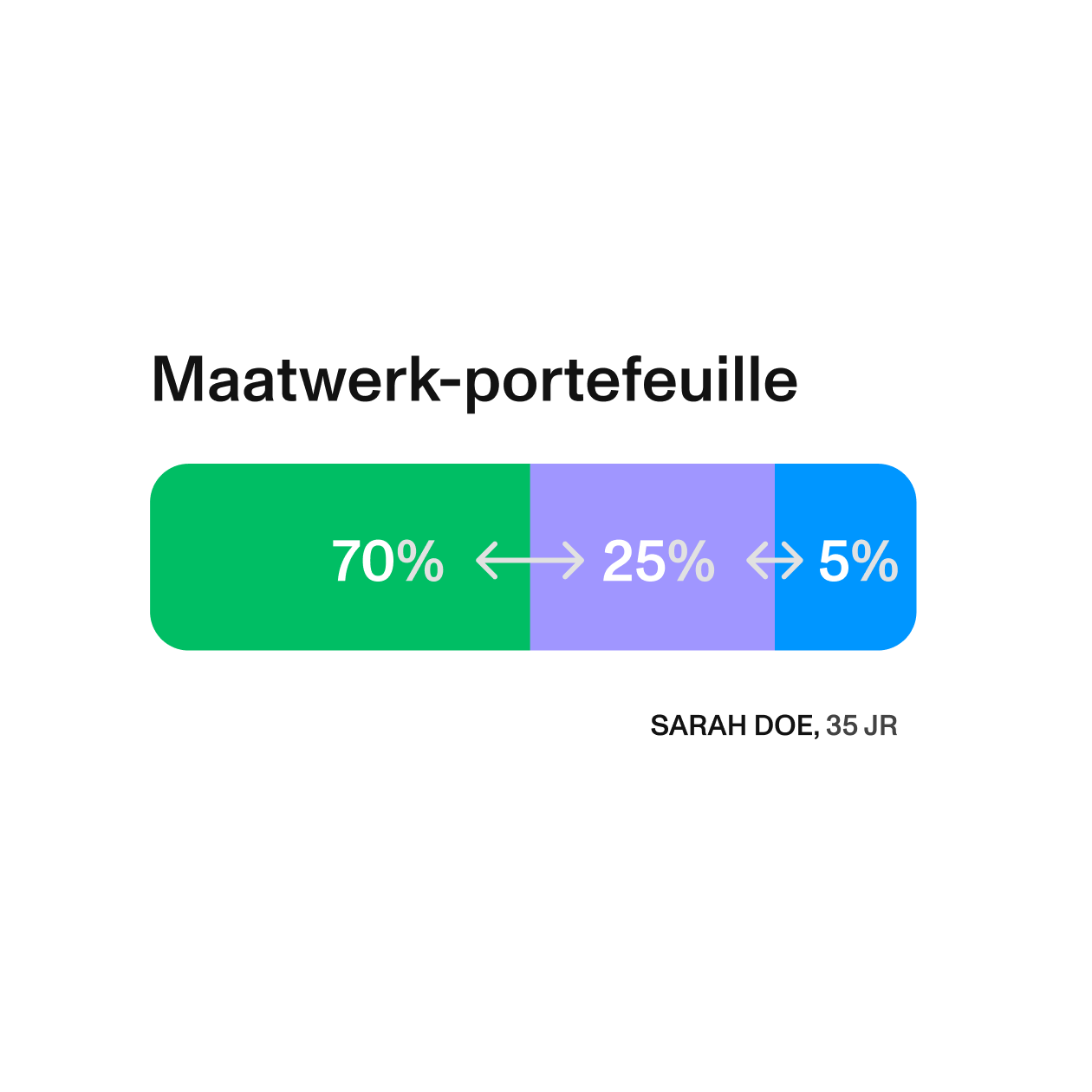

Een maatwerk strategie

Voor elk plan – pensioen, doelen of vermogen – maakt Vive een maatwerkstrategie die past bij jouw situatie. Met ALM-technologie en jouw gegevens bepalen we de juiste mix en houden we die automatisch in balans.

Rebalancing

Onze plannen stellen de verdeling automatisch bij, zodat elk beleggingsplan het juiste risiconiveau houdt, meebeweegt met de markt en zich aanpast naar wat jouw preferenties en situatie aangeven. Je strategie bekijk je altijd eenvoudig in de app.

Meer weten over pensioen als DGA?

Onze gratis pensioenbrochure helpt je eenvoudig te begrijpen hoe je als DGA pensioen opbouwt met Vive.

Hoe je pensioen via Vive volledig in één app regelt

Hoe eenvoudig en snel ons onboardingproces werkt

Hoe we een scherpe prijs bieden, zonder verborgen kosten

Laat ons voor je beleggen, zodat jij focust op je bedrijf.

Als ondernemer laat je je geld voor later werken—via pensioen of vrij beleggen. Bij Vive staat jouw situatie centraal met persoonlijke beleggingsplannen; automatisch beleggen, slim herbalanceren, geen losse trades of aandelenselectie. Zo houd jij tijd over voor je bedrijf.

Bekijk hoe onze app werkt

Als ondernemer, pensioen geregeld.

€7.50 p.m.

0.35% p.j. vermogensbeheerkosten en €7.50 p.m. voor service en support.

Make an appointment

Klaar voor een moderne oplossing voor pensioen of vermogen? Maak vrijblijvend kennis met Vive en ontdek wat kan - voor jouw organisatie.

Complex pensioen, simpel uitgelegd - weet direct waar je staat

Persoonlijk gesprek voor jouw situatie en die van je werkenemers

In 30 minuten meer duidelijkheid dan uren googlen

Alle ruimte voor vragen aan onze ervaren pensioenexperts

Frequently Asked Questions

Alles wat je nodig hebt. In één app. Op één plek. Alle doelen en strategieën, altijd bij de hand.

Wat als ik soms meer of minder inkomen heb?

Met Vive kun je jouw pensioeninleg moeiteloos aanpassen aan je inkomen, stort in rustige maanden wat minder en bij een bonus extra veel in, pauzeer tijdelijk zonder kosten en hervat zodra het weer kan. Werkgevers kunnen via netto-inhouding flexibel meebetalen, terwijl jij met real-time inzicht in je jaarruimte en inleg voorkomt dat je boven fiscale limieten uitkomt.

Hoe werkt het sponsoren van pensioen accounts?

Het sponsoren van pensioen voor werknemers kan geheel vrijblijvend gedaan worden. Het houdt in dat je als werkgever een deel van de kosten voor de Vive service en app op jouw bedrijf neemt. Dit zijn de standaard kosten. De beheervergoeding (AuM, Assets Under Management) betalen werknemers zelf.

Let op

Beleggen kent risico's

Investing offers opportunities, but you can lose (part of) your deposit. It is therefore wise to understand the risks involved beforehand. More information about this can be found in the Investment Policy. Vive is a licensed asset manager.